近日美国纽约金融服务局一口气批准了两个稳定币:GUSD 和 PAX,此番引起了媒体的热议。

那么什么是稳定币?稳定币有什么用?稳定币有哪些?目前的稳定币的不足有哪些?这次监管机构批准稳定币意味着什么?本文汇集各种资料,为你一一呈现。

什么是稳定币?

稳定币的发展只有短短几年的时间。稳定币最早起源于 2014 年 Bitfinex 组建的泰德公司(Tether Limited)发行的 USDT。

那么什么是稳定币呢?稳定币即一种具有稳定价值的加密货币。稳定币诞生的背景是加密货币的价格波动巨大,其作为一种交换媒介,来连接数字货币世界与法币世界。

具体到从一个用户的角度来说,我为什么要使用稳定币?

蓝狐笔记翻译的一篇 medium 上的文章,结合具体的实例进行了解释:

稳定币(stablecoins)是我们能够充分使用区块链技术的保障。任何应用都要求在区块链上具有较低波动(例如消费者贷款),不能每天有波动 10-20% 的货币计价。比如比特币和以太币,如果您使用比特币将汇款从一个国家发送到另一个国家,那么很有可能在一个区块确认期间的价格变动,将大于 WesternUnion 或 Paypal 收取的费用。

如果你投注 Augur(某个预测市场类DApp) 的总统选举结果,并且选举不会在六个月内结束,那么你不会希望用 Ether 来进行下注,因为就算你赢了也会因为 Ether 价格的大幅波动而遭受损失。最重要的是,稳定币允许在去中心化交易所用美元而非 Bitcoin 或 Ether 来计算交易配对。这将方便普通用户进行加密交易,但也会引发黑客对交易所(如 Mt.Gox 和 Bitfinex)的攻击。

由此来看,稳定币的应用场景是那些存在一定时间差的交易场景,比如上述提到的转账,以及在预测市场类、博彩类等应用中进行下注等。稳定币可以一定程度上确保在这段时间内保持价格稳定。

稳定币是如何保证其本身的价格稳定呢?

如此来看,稳定币既具有法币的稳定性,又具有数字货币的去中心化特点。那么,去中心化的稳定币是如何保持自身的稳定呢?

我们结合稳定币的类型来看如何保持稳定性。目前稳定币主要有这三类:法定货币抵押的稳定币、加密货币抵押的稳定币、无抵押/算法式的稳定币。

关于这三类稳定币的具体表述,36 氪编译 hackernoon 的一篇名为《2018 年中大盘点:加密货币生态系统的现状如何》的文章认为:

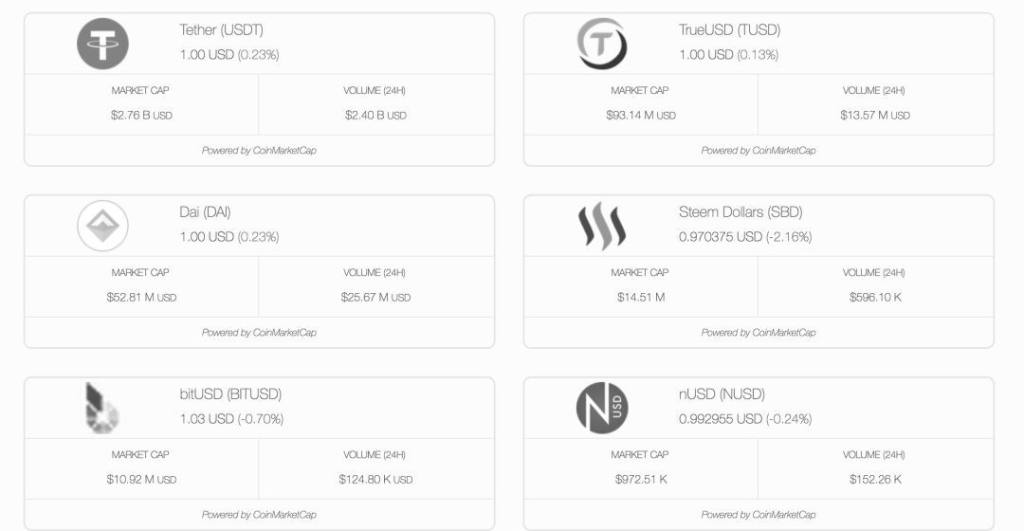

最常见、也可以说是最简单的一种是法定货币抵押的稳定币,其中包括 Tether (USDT) 和 TrueUSD (TUSD),并试图与法定货币挂钩(例如 1 美元)。在假设支持是合法和定期审计的情况下,法定抵押的稳定币预期是稳定的。它们高度集中,必然与现有的金融机构和银行挂钩。

可以看出,其中第一种类型的稳定币,借鉴了“金本位制”,即纸币需要维持与黄金的可兑换性,国家不能发行超过所拥有黄金总值的银纸。

另一种是去中心化加密货币抵押的稳定币,一个突出的例子是 MakerDAO 的 DAI。加密抵押的稳定币试图通过用另一种加密货币(如以太币)对稳定币进行过度担保,并利用交易机器人来维持期望的关联,从而保持它们的稳定性。

第三种类型的稳定币是一种无抵押/算法式的。这些稳定货没有任何潜在的抵押品的明确支持;相反,他们的算法执行主动的、自动化的货币政策(即扩大和收缩供应以保持稳定的货币价格与 1 美元挂钩)。这些系统可以去中心化;然而,如果对整个系统的需求骤然下降,它们仍然容易受到大规模死亡螺旋的影响。比如 BASIS 就是通过算法调整货币供应量,其增加或减少货币供应使价格和价值保持稳定。

稳定币的不足有哪些?

总体上来说,新发行的稳定币是为了解决上一个稳定币的不足。

首先,USDT 作为较早发行的稳定币,其与美元挂钩。但由于发行方的中心化,被大家质疑市场上流通的 USDT 并无等值美元储备,存在诸如滥发、超发的弊端。

之后,TrueUSD (TUSD) 稳定币出现,相比于 USDT,其透明度要高一些。

TUSD 采取的方式是引入第三方托管美元资产,并且定期公布审计报告。其发行 TUSD 和销毁 TUSD 的过程也用智能合约来自动执行。TUSD 背后的团队表示,“我们的开源智能合约会确保 TrueUSD 与账户里的 USD 储备之间的汇率是 1:1。”

但其实,不管是 USDT 还是 TUSD,这类稳定币都是锚定的法币,而法币是中心化的。

这也是为什么后来 DAI 出现的主要原因。DAI 发布于 2017 年 12 月,其诞生的目的是要实现去中心化,同时还要实现稳定性。DAI 用另一种加密货币以太币来作为抵押物。

《如何理解稳定币 DAI ?》一文中对 DAI 的运行机制,如此解释:

DAI (Maker 的稳定币)由抵押品(以太币)支持。假设你是 Ether 持有者,你想拥有 DAI 。你的第一步就是将你的 Ether 发送到一个简称为 CDP 的“担保债务头寸”智能合约中。CDP 是一种运行在以太坊区块链上的智能合约,并且存在于 Maker 生态系统中。

DAI 选择将抵押物的价值始终大于 DAI 的价值。这是因为抵押物的价值会有波动,所以要确保 DAI 有足够的抵押。如果抵押物升值并没有太大影响,意味着 DAI 有更足够的抵押。但是,如果作为抵押品持有的 Ether 的价值低于其应该支持的数额,那么 DAI 不值 1 美元,系统可能崩溃。Maker 会通过强制清算 CDP 并在 Ether 的价值低于其支持的 DAI 的价值之前在内部拍卖 Ether 内部来对抗这一点。

由于 DAI 这类数字锚定的是加密货币,所以可以体现其去中心化的特点。但由于锚定的加密货币本身,其价格具有波动性,所以即便抵押物的价值超出稳定币的价值,也会造成稳定币本身的价格不足够稳定。

那么如何在确保去中心化的同时,还能增加稳定性呢?

BASIS (以前叫 Basecoin )通过算法调整供应量。据 Basis 项目的白皮书介绍, BASIS 是一种多资产货币,它包含了 BASIS 代币(其稳定币)、债券币和股份币三种代币。

BASIS 会通过协议算法,根据代币汇率变化(如 BASIS 兑美元汇率的变化) 来计算并调整 BASIS 的代币供应量。这种货币政策执行办法类似于当今全球央行所使用 的。

如果 BASIS 的交易价格高于$1.00,那么区块链就会创造并分发新的BASIS。这些 BASIS 会按照协议决定的次序,由债券币和股份币的持有者们发出;如果 BASIS 的交易价格低于$1.00,那么区块链就会创造并通过公开竞价的方式出售债券币,使其不再流通。

项目启动初期,1 个 BASIS 可能会挂钩兑换 1 美元。而在未来,BASIS 可能会摒弃美元,并转而挂钩 CPI(居民消费价格指数)或者一揽子商品,就像现今央行平息通胀使用的方法。

但是这类稳定币的不足在于,易受到加密资产需求长期下降的影响。如果整个系统的需求下降,容易受到大规模死亡螺旋的影响,即稳定币的价格下跌—智能合约出售股份币—股份币供给增加,价格下跌—合约出售更多的股份币。

而且,这类稳定币还不易操作。系统能承受多大下行压力?能承受多久?如果该系统开始衰退,投资大户或业内人士是否还会支持它?系统崩溃后,何时才能恢复?这些都难以知晓,而且市场参与者也不可能意见一致。

关于这三种类型的稳定币各自的优缺点,《全面盘点:稳定数字加密货币的由来与现状》一文中用这样一张图来总结:

关于稳定币,你想知道的一切今年 9 月 10 日,纽约信托公司 Gemini、区块链创业公司 Paxos 同时获得了美国纽约金融服务局的批准,可以在受政府监管的情况下发行锚定美元的数字加密货币 GUSD 和 PAX,二者皆基于以太坊发行,与美元按 1:1 的比例挂钩。

与之前锚定美元的稳定币不同的是,这次是首次官方宣布发行的稳定币,此前的稳定币并无政府提供信用背书。

纽约金融服务局批准稳定币,意味着什么?

目前,国内媒体的观点主要分为三类:

- 美元数字化,要再次统治全球。

肖磊认为:

”这件事真正的意义在于,美国正在利用这次机会,重塑美元,以及重新规划美元的全球性战略。美元基于区块链和数字货币技术,寻找到了新的本位。一种可能性是,美元在经历了“金本位”、“石油本位”之后,可能要开始“数字货币本位”了。

而且肖磊认为,一旦美国开始使用“数字货币本位”的战略,可能会对全球信用货币体系和金融系统掀起一轮降维打击。”

量子学派的一篇文章总结了“数字美元”的三种属性:

”数学化(数学是没有对手的);全球化(区块链协议天生就是全球性的);去中心化(很难做到真正的有效管制)。”

而相比较而言,“数字人民币”的前景存在以下问题:

最有竞争力的商业公司会天然选择美元作为“数学锚定”;发行“数字人民币”之稳定币的法律风险不明确;底层的数学协议不在中国人手里,数学协议没有中国基因。

量子学派认为,现在所有稳定币背后的基石是由数学在主宰,而这些强大的“数学协议”没有中国基因,在原创性方面我们缺乏思考力和创造力。即人民币最终面临的对手不是“数字美元”,而是隐藏在后面的数学。而一旦“数字美元”生态布局完成,将很难重新建立新的“数学协议”。

- 促进稳定币的自由竞争。

与“数字美元”相反,还有一种观点认为此举可促进稳定币的自由竞争。即监管机构之后还会批准更多的公司发行稳定币,这样市场上就会有更多稳定币来相互竞争,由市场化行为来决定胜出的是哪个稳定币。

总体来说,这种观点与哈耶克在《货币的非国家化》一书中的观点类似,他在该书中提出了一个革命性建议:

”废除中央银行制度,允许私人发行货币,并自由竞争,这个竞争过程将会发现最好的货币。"

- 只是一个小创新。

有人从监管的级别来论述,认为此次介入的监管机构,并不是美联储、SEC 这样有全美效力的机构,现在就认为“数字美元”要布局全球,还为时过早。

还有人认为,不是接受监管就代表跨越式进步,“全球每天都在发生金融创新,这一次纽约州金融服务部门给 GUSD 颁发牌照,在稳定币信息披露方面进行了规定,长期来看,这只是其中的一小步。”

除此之外,近日,赵东就稳定币发表了自己的看法,他基于保罗·克鲁格曼于 1999 年提出的“不可能三角”理论出发,认为:

USDT 的暂时性成功,是放弃了货币政策的独立性(命根子交给了银行,随时可能被干掉),目的是得到高度流动性和锚定美元的“稳定性”。这点,USDT 基本做到了。GUSD 学的是 USDT ,能不能做成不知道。

而其他所谓的“稳定币”呢?既想独立自主,又想“稳定”,那么就必须放弃自由流动了。 但是,不能自由流动,没有流动性的“稳定币”,你需要吗?我反正不要。

那么如果要“独立”,又想自由流动,就必放弃“稳定性”了,那么,“稳定币”就成了个“伪命题”,不存在了。